热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:银河农产品及衍生品

第一部分 前言摘要

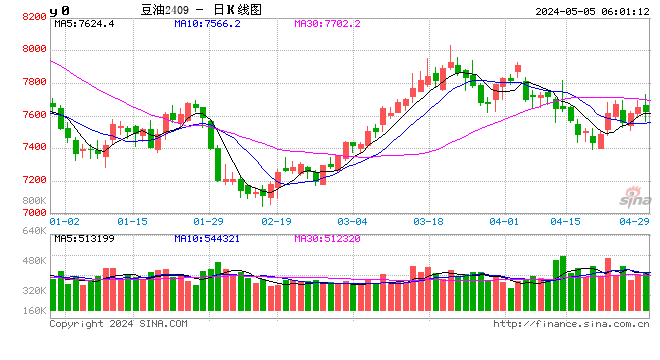

1月末油脂在短暂的上涨之后快速回落至区间下沿,进入2月油脂处于低位震荡状态。由于2月中旬经历了一周的春节长假,整月交易日较短,而节后受宏观情绪有所好转以及节后下游存在一定的补库需求等因素影响,豆、棕出现向上反弹,不过在获利了结以及技术上卖压等情况下,呈现出先涨后跌的格局。菜油则由于国内多地冻雨引发市场对油菜籽生长的担忧以及供应仍然充足基本面偏弱的多空交织,处于横盘震荡中。

春节期间产地发布多份报告,MPOB数据显示1月马棕如期去库且去库超预期,马棕库存降至历史同期中性水平,报告影响中性偏多,当日BMD马棕出现大涨,但随着2月高频数据显示出口较少引发市场担忧,BMD马棕随即回落。另外,节假日期间,USDA月度供需报告、作物展望论坛报告、月度压榨报告等整体都比较利空,美豆美豆油承压震荡偏弱运行。国内现货市场,节后下游出现集中补库的情况,使得豆油在库存偏低的情况下出现提货略紧,豆油基差短暂上涨。近日棕榈油产地CNF报价稳中略降,现货进口利润窗口有所打开,据悉本周新增零星买船,盘面受此影响也出现下跌。节后菜油散油成交有所好转,买船方面,据悉本周以来我国新增菜籽买船7条,主要是4-6月船期。整体上,节后下游出现一定的补库需求,之后油脂或将进入需求淡季,油脂或将以刚性采购为主。

本次月报从国际市场分析、国内产业现货分析等方面来回顾本季度植物油市场行情,并预测未来可能发生的情况。

第二部分 国际市场供需形势分析

(一)马来西亚棕榈油市场—2月马棕预计继续减产去库,库存或将在200万吨以下

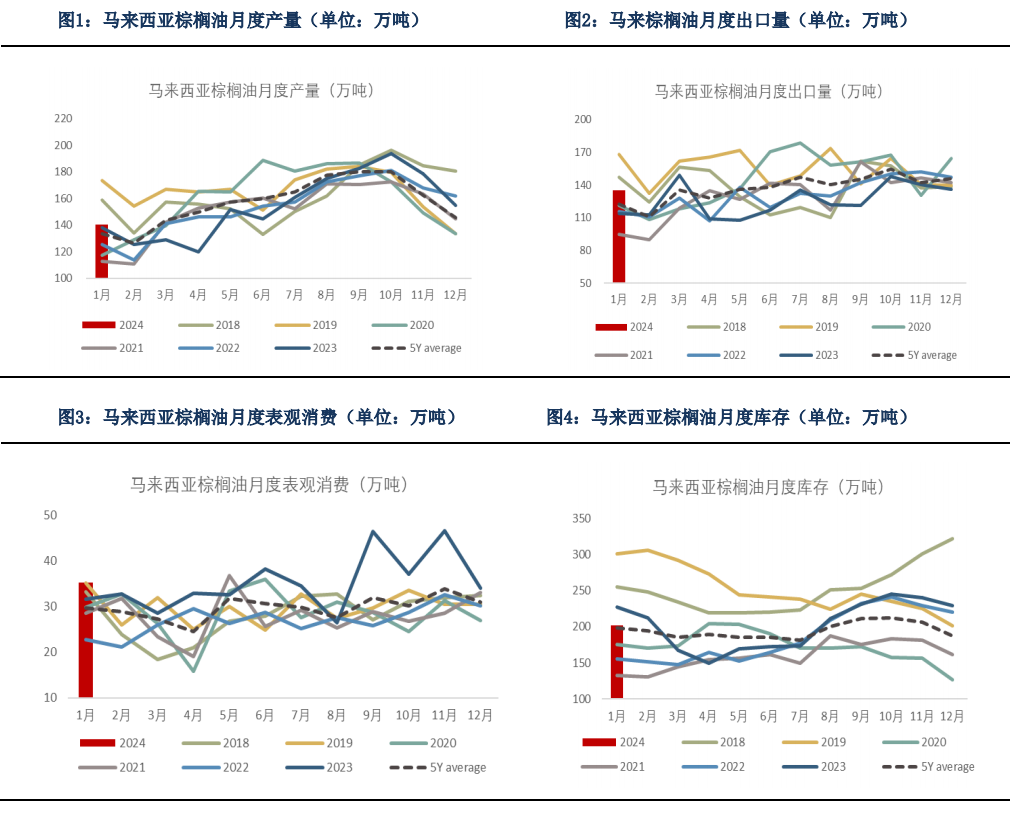

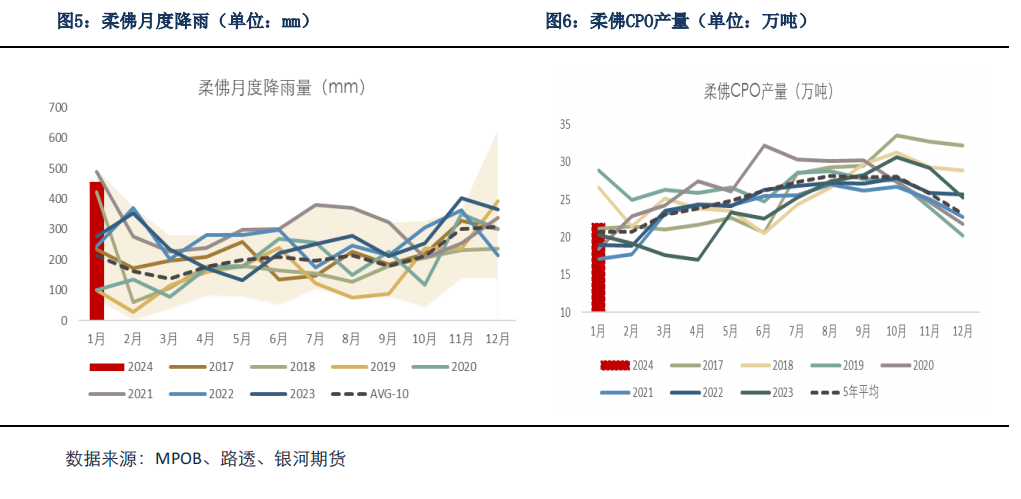

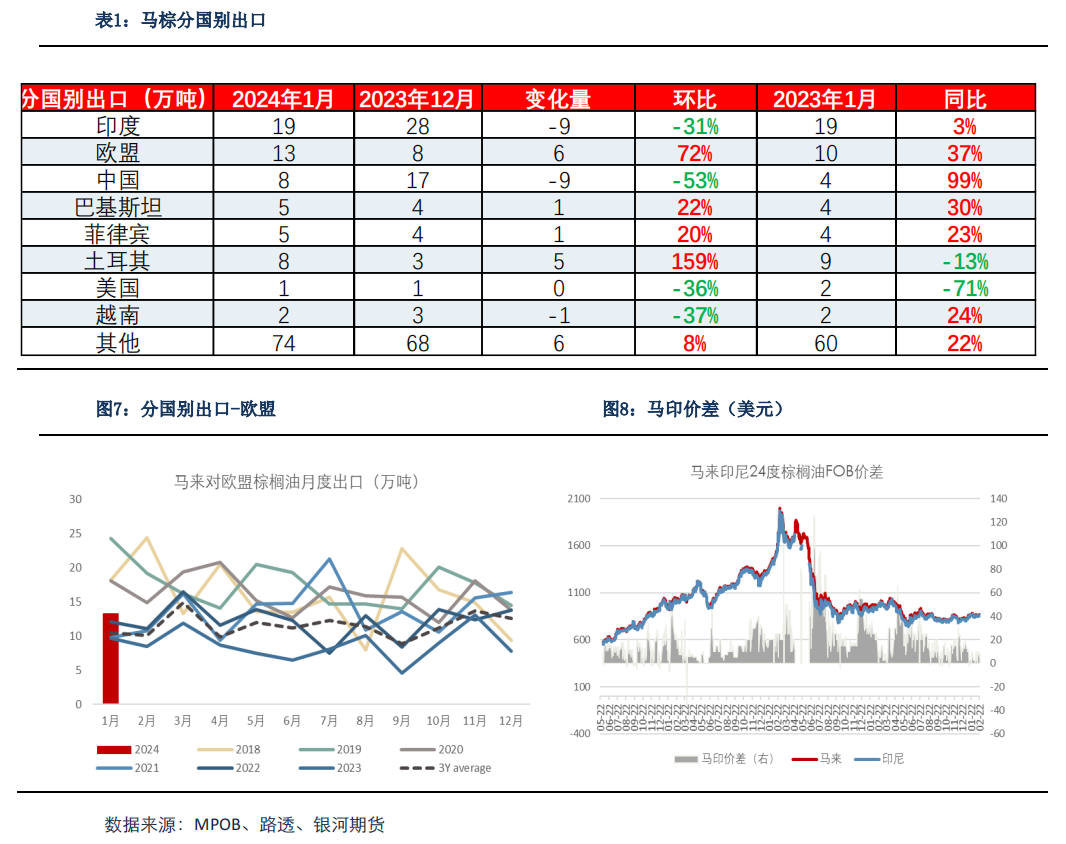

春节期间产地发布多份报告,MPOB数据显示1月马棕如期去库且去库超预期,马棕库存降至历史同期中性水平,2月高频数据显示马棕或将继续减产去库。MPOB数据显示马棕1月去库超预期至202万吨,减幅达到11.83%,而市场预计减幅在7%-9%左右。其中产量减9.59%至140万吨,减幅低于彭博与路透预估,也低于MPOA以及SPPOMA此前预估的-12%。另外1月柔佛地区降雨较多,远高于历史同期,部分地区甚至出现洪水现象,柔佛1月产量环比下降14%即约减少3.5万吨,但仍略高于历史同期。出口超过市场预期,处于历史同期略偏高水平。分类别来看,1月马来出口CPO为30万吨,环比减少21%,而PPO出口为105万吨,环比增加10%,处于历史同期略偏高水平。从分国别出口上来看,马来出口到欧盟、巴基斯坦、以及土耳其的棕油环比+72%、+22%、+159%,而出口到印度和中国的棕油环比-31%、-53%。由于出口去库超预期使得当日BMD马棕出现大涨,但随着2月高频数据显示出口较少引发市场担忧,BMD马棕随即回落。

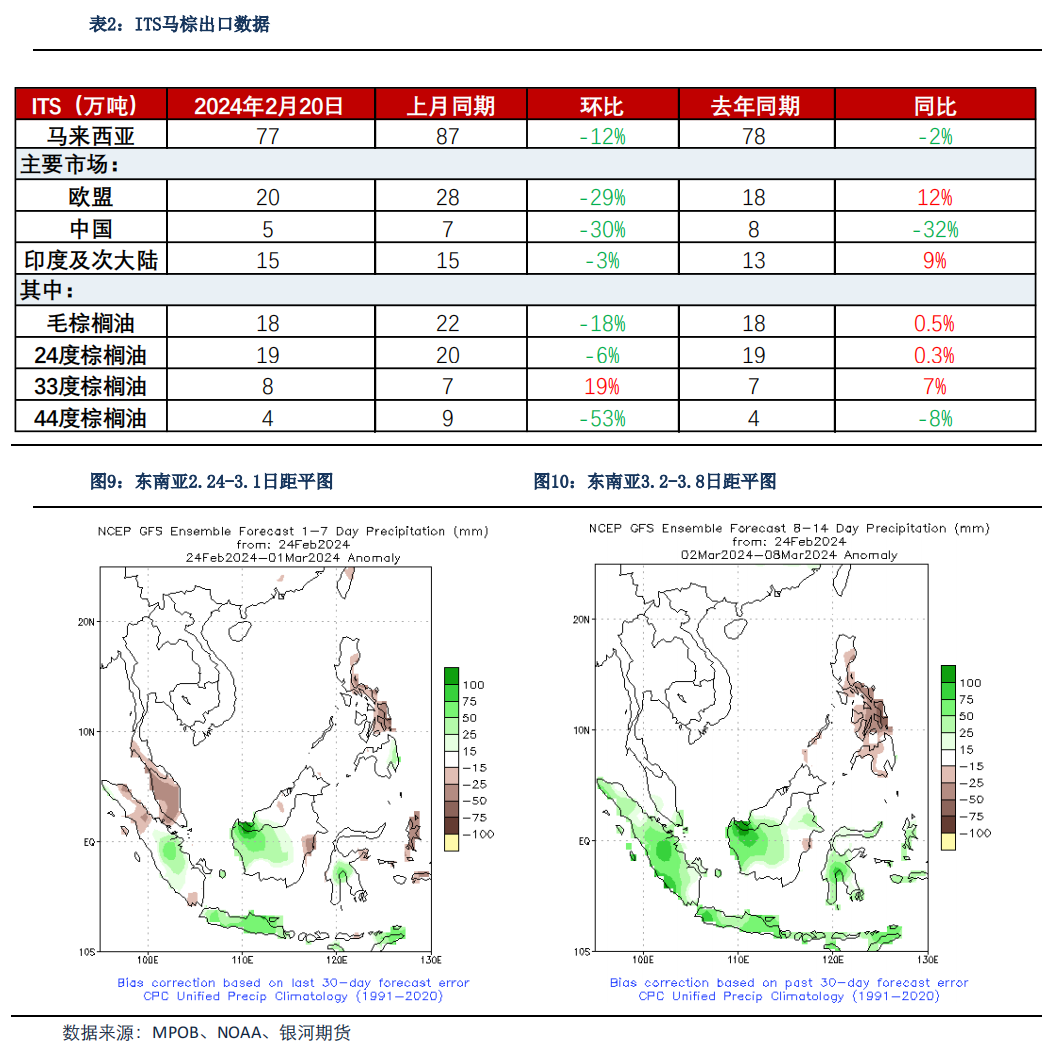

根据产量高频数据显示,UOB预计2月前20日全马减幅在-5%至-9%,目前MPOA尚未给出前20日的产量预估,我们预计2月马棕产量可能在130万吨左右,处于历史同期中性水平。出口方面,三大船运机构预估均呈现环比下降,但减幅不一,ITS显示马棕2月前20日出口环比减12%至77万吨,AmS预计2月前20日出口环比减少18%至68万吨,而SGS预计前20日出口减3%至70万吨,2月出口偏弱的格局仍然维持。马来降雨方面,根据NOAA显示未来一周马来整体降雨偏少,其中马来半岛更偏干旱,而沙捞越西部降雨可能稍多。整体上,棕榈油2月或将继续呈现供需双降的格局,而2月马棕库存有望降至195万吨左右,基本处于正常水平。

(二)国际软油市场

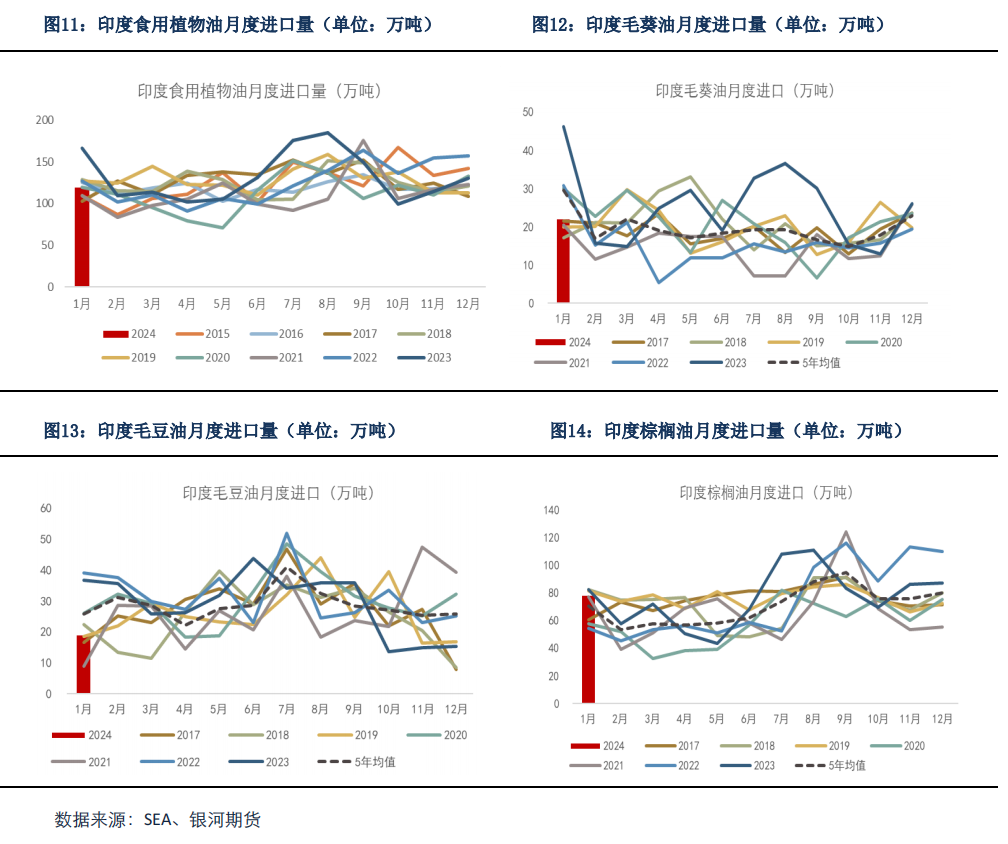

SEA发布印度1月植物油进口数据,1月植物油进口量环比减8.45%至120万吨,处于历史同期中性略偏低位,其中食用油进口量环比减少8.85%至119万吨,亦处于历史同期中性略偏低水平。

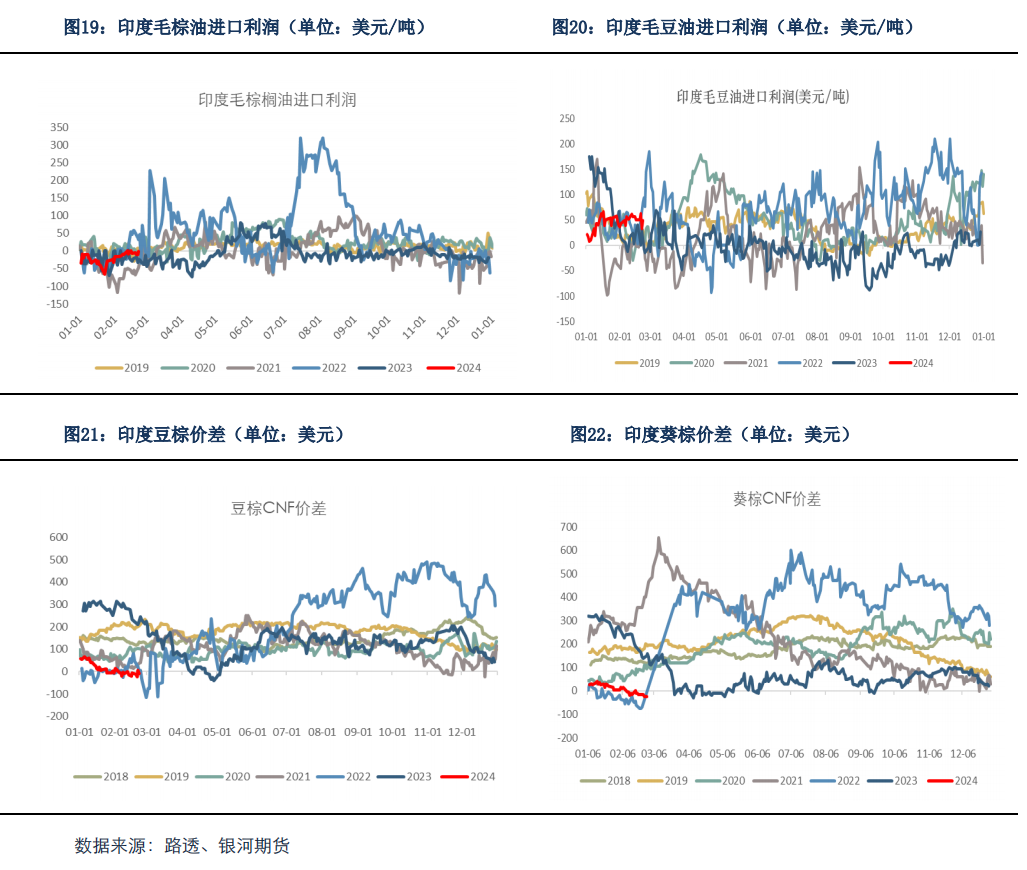

1月食用油进口量分品种来看,豆油进口量增幅较多至189万吨(+24%),而棕榈油和葵油进口量均出现下降,分别至78万吨、22万吨,环比-12%、-16%。进口结构上,棕榈油从前一个月的68%降至66%,葵油从20%降至18%,而豆油从12%增至16%。棕榈油进口量出现下滑一方面受到进口利润欠佳的影响,而豆油自年初以来时常出现进口利润,豆棕CNF价差持续走弱一度至0以下,这使得印度转向进口豆油。另一方面由于高基数的影响,12月棕榈油进口较多,高于历史同期水平,仅次于2022年的高位。1月棕榈油进口虽然环比下降但仍处于历史同期中性略偏高水平(均高于3年、5年、10年均值),并不能算进口很差。

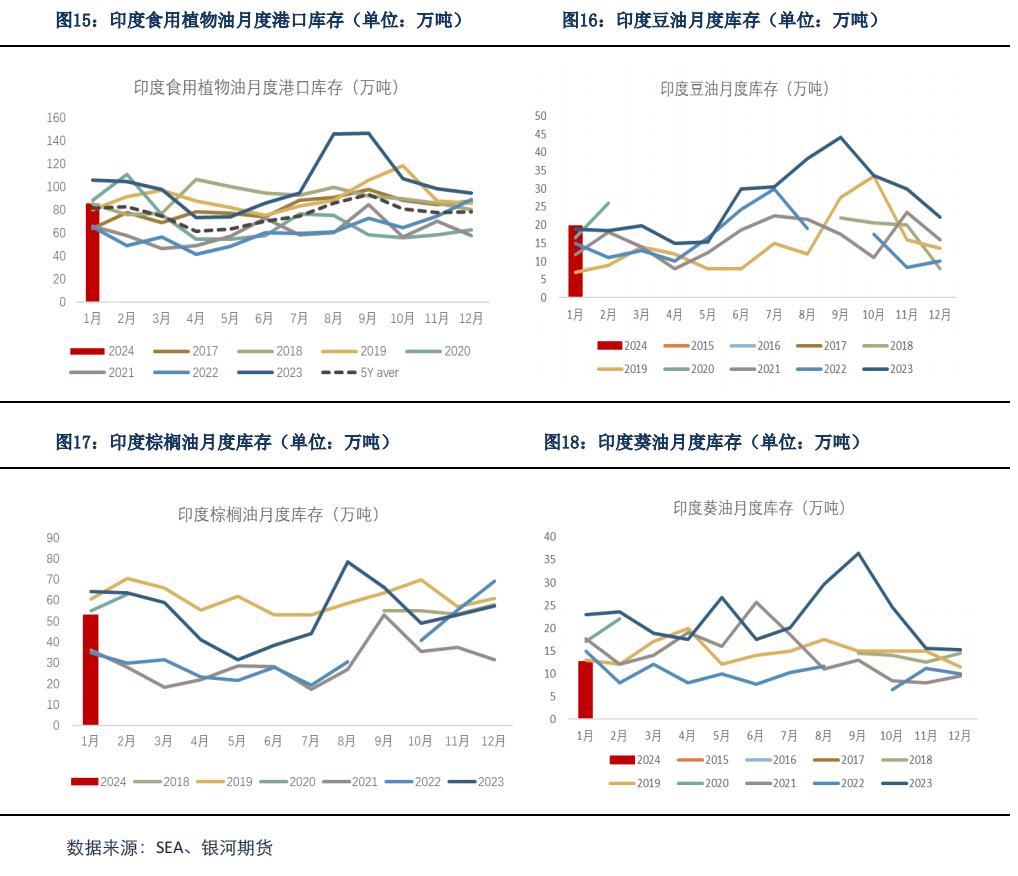

1月库存方面,1月印度植物油总库存为265万吨,环比减少8.6%,但仍高于历史同期,其中港口库存与渠道库存均较上月有所去库至85万吨、180万吨,环比-9.9%、-7.9%。库存分品种来看,1月豆油、棕榈油和葵油库存分别为20万吨、53万吨、13万吨,环比-10%、-8%、-17%,豆油由于进口较多,1月库存处于历史同期偏高,而棕榈油和葵油库存处于历史同期中性和偏低水平。

展望2月,印度油脂总库存虽然偏高,但港口库存处于5年均值上,在葵油存在进口利润、葵棕价差震荡走低以及葵油低库存的情况下,2月葵油进口量或将增加,而棕榈油预计印度或将继续维持刚需采购。另外,随着3月逐渐进入斋月,印度可能存在一定的备货需求,若存在进口利润或精炼利润,印度3月食用油进口量环比或将出现一定的增幅,食用油整体仍维持刚需。

第三部分 国内产业及现货供需

(一)国内豆油—压榨量逐渐增加,基差或将稳中偏弱运行

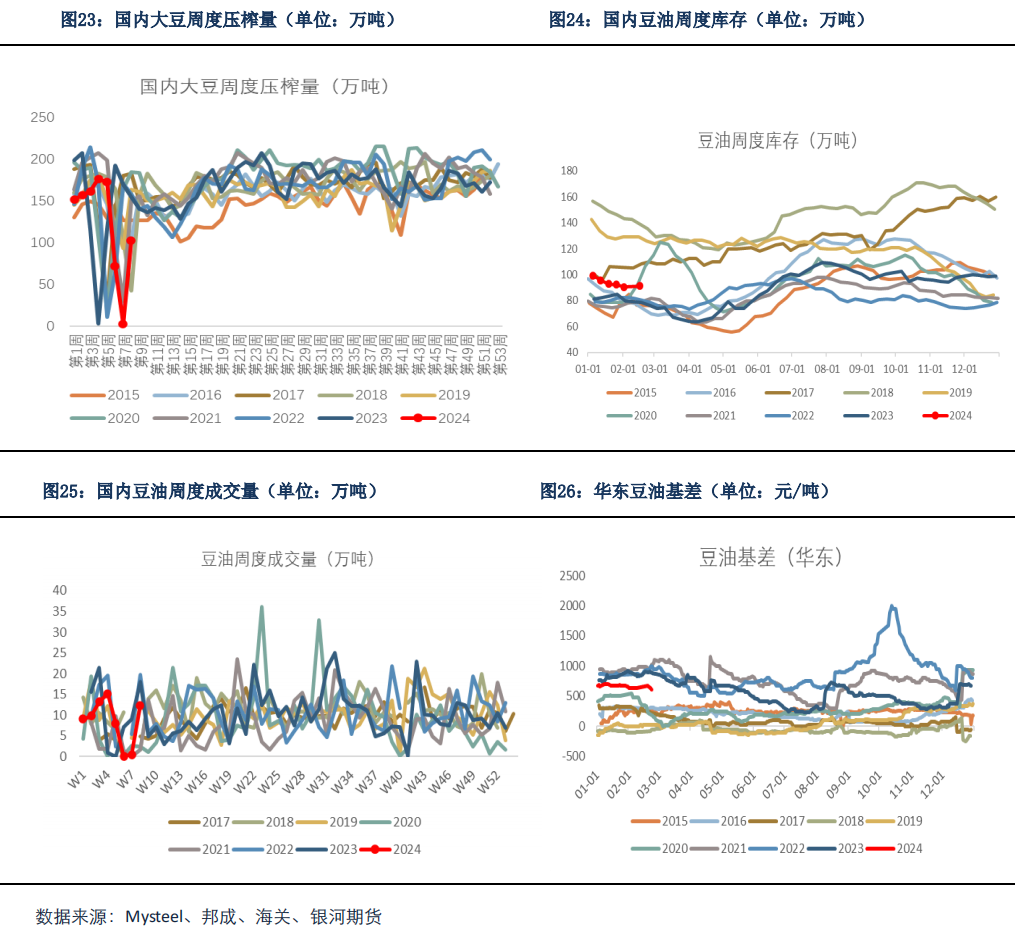

大豆压榨量方面,年初以来受豆粕胀库影响,压榨厂开机率持续保持偏低水平,之后随着过年临近油厂陆续停机。1月大豆压榨量约在730万吨,位于历史同期略偏高水平。2月经历春节长假以及油厂逐渐恢复开机,预计2月大豆压榨量或在520万吨左右。需求端,本月截至到23日当周豆油现货累计成交量较好,节后下游出现集中补库的情况,使得豆油在库存偏低的情况下出现提货略紧,豆油基差短暂上涨。近日受国内多地雨雪天气影响,交通运输不畅,提货有所放慢。从周度库存来看,截至2024年2月16日(第7周),全国重点地区豆油商业库存91.4 万吨,环比节前增加1.05万吨,增幅1.13%,处于历史同期略偏低水平。本周为节后第一周据Mysteel调研显示125家油厂开机率和压榨量分别增至32%、112.78万吨,环比均明显增加,豆油库存短期或仍维持当前水平。

整体上,随着油厂后续陆续恢复开机,大豆压榨量将慢慢恢复,提货偏紧预期将逐步改善,而豆油基差将稳中偏弱运行。当前豆油受美豆出口欠佳、南美天气反复、巴西CNF贴水震荡持稳等因素影响,豆油仍处于震荡当中,另外国内现货市场成交较好以及市场预计3月大豆到港量较低也对盘面起到一定的支撑。短期豆油预计维持震荡偏弱运行,继续关注下游实际压榨、产地天气等变化。

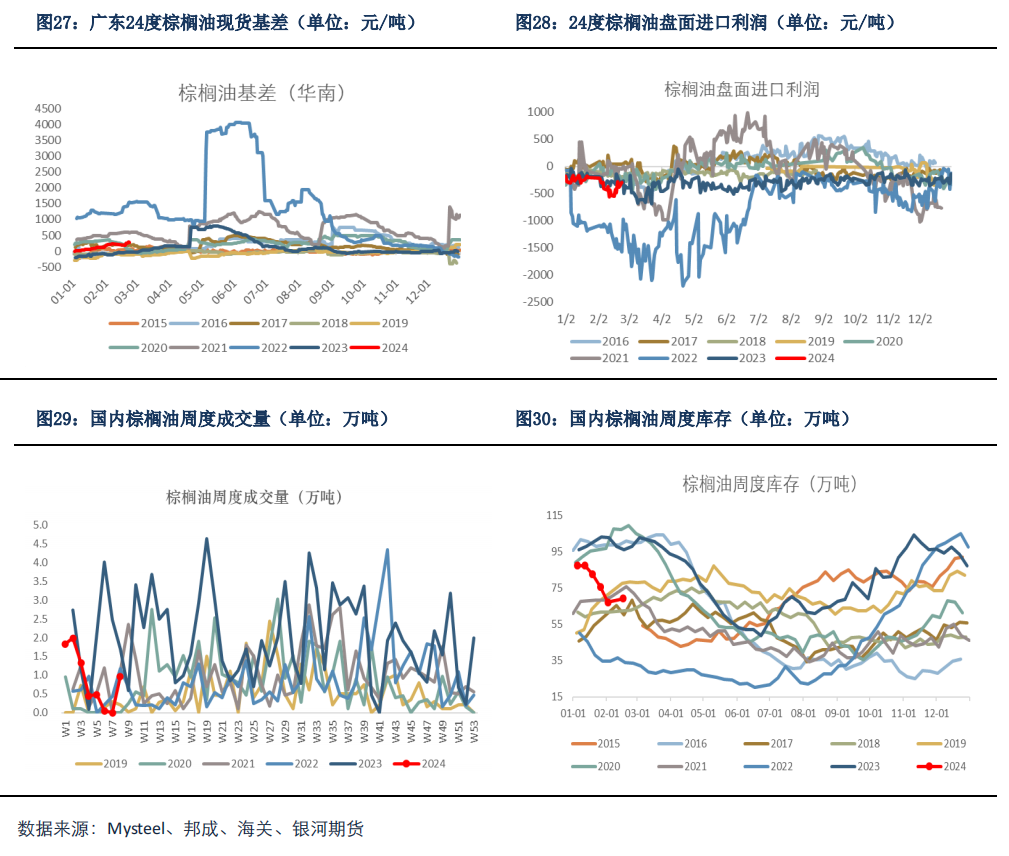

(二)国内棕榈油—棕榈油2月买船仍偏少,基差或将继续坚挺

目前棕榈油到港偏少,截至2024年2月16 日(第7周),全国重点地区棕榈油商业库存69.265万吨,环比上周增加2.155万吨,增幅3.21%,假期期间库存有所上涨,但仍处历史同期较为中性水平,基差继续上涨。近期产地CNF报价稳中略降,现货进口利润窗口有所打开,据悉本周新增零星买船,盘面受此影响也出现下跌。需求端,现货成交一般,下游按需采购为主。豆棕现货价差方面,当前豆棕现货价差震荡走弱至400以内,处于历史同期低位。YP05目前跌至-56,对于YP仍是以逢高做缩为主思路。由于棕榈油近月买船偏少,预计国内棕油将持续去库,而棕油基差或将继续上涨。产地仍在持续去库,2月预计马棕仍将处于供需双弱,将对棕榈油盘面起到支撑。但受到市场情绪做空势头较强以及缺乏利多因素影响,油脂上涨动力不强,预计棕榈油维持震荡走势,继续关注后期需求和买船情况。

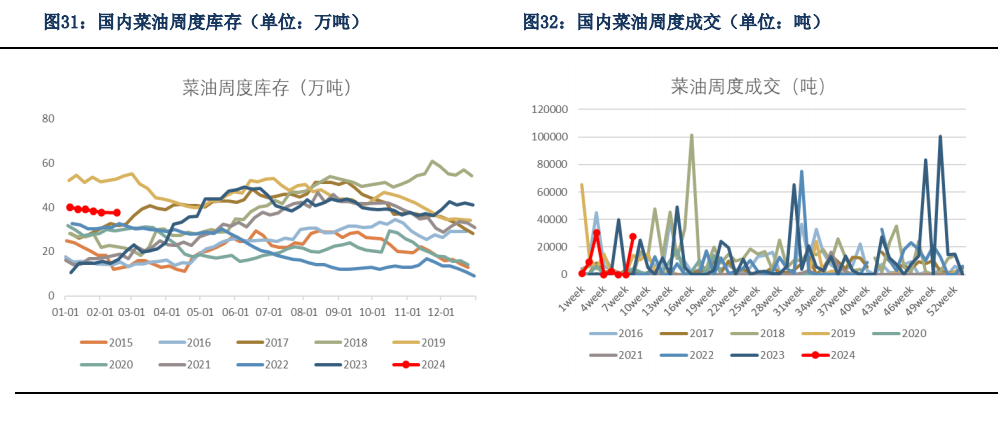

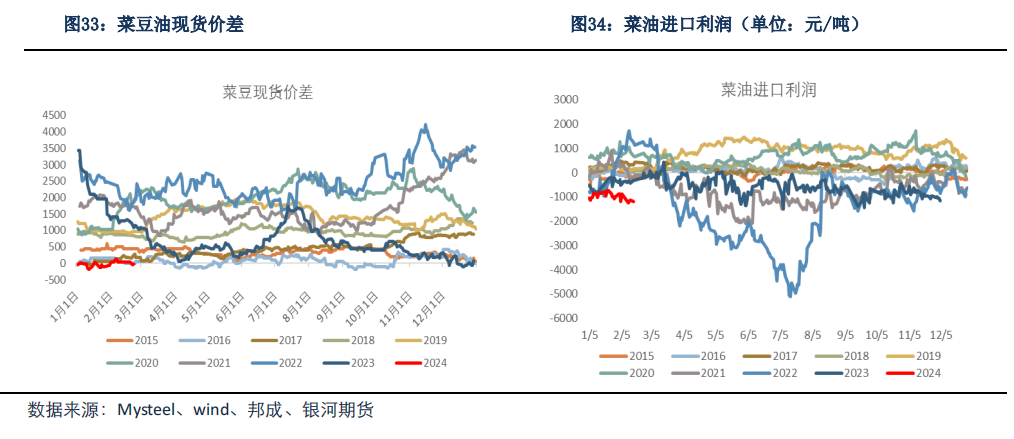

(三)国内菜油—新增菜籽菜油买船,菜油供应仍宽松

本月菜油横盘震荡为主,目前受国内多地雨雪天气影响使得市场对菜籽产量出现一定的担忧,菜油有所上涨,但本周新增菜籽菜油买船,预计后期菜籽菜油到港增加也对菜油上涨幅度有所压制。自1月以来压榨厂开机率平均在20%,持续处于低位,但压榨量平均约在8万吨,处于中性略偏高,2月春节假期期间,沿海油厂陆续停机榨量减少,节后油厂陆续开机,近期国内榨利恢复买船有所增加。需求端,本周菜油散油成交有所好转,截止到2024年2月16日,菜油库存为37.59万吨,较节前减少0.2万吨,仍处于历史同期偏高水平。

目前菜油供应仍维持宽松局面,菜油基差稳定偏弱,欧洲菜油FOB报价在870左右,月内菜油进口利润倒挂有所加深在-1100左右。据粮油信息中心监测,本周以来我国新增菜籽买船7条,主要是4-6月船期。根据目前买船,预计2月份进口菜籽到港25万吨左右,3月份35万吨,4月份42万吨,后期进口菜籽到港依然较多。整体上,当前菜油供应仍宽松,菜油或跟随其他油脂维持震荡格局,不过需要留意近日国内雨雪天气对油菜籽生长的影响,后续关注国内菜籽、菜油买船及压榨。

第四部分 行情展望及交易策略

单边策略:棕榈油产区供需双弱且持续去库中,预计维持区间震荡的格局。豆油和菜油基本面相对较差,另外国内多地雨雪天气对菜籽产量产生一定的担忧使得菜油横盘震荡。当前油脂整体缺乏明显的驱动,但美豆美豆油出口不及预期,南美天气好转,棕榈油需求欠佳等因素影响,短期预计维持震荡偏弱运行,不过供应端变化仍存一定变数,不可过分看空,建议暂且观望等待市场指引或以短线为主。

套利策略:可考虑逢低做P5-9正套。

期权策略:可考虑卖宽跨:卖OI405-C-7900&卖OI405-P-7500。(以上观点仅供参考,不作为入市依据)

免责声明

本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。

本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛